内地人赴港买保险热情有了下降苗头。

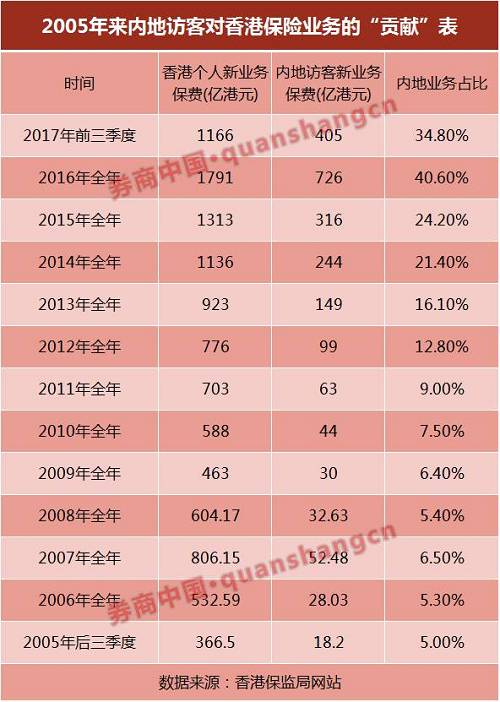

内地人购买香港保险的保费近年来直线攀升,从2012年不足百亿港元的保费,到2016年的726亿港元,在香港保险业个人业务的占比已达到四成,成为香港保险增长的主要动力。

不过,香港保监局29日最新发布的报告称,内地访客新造保单保费持续下降,由2016年第四季度的237亿港元,下降至2017年第三季度的101亿港元。若今年第四季度仍在百亿港元左右,则今年内地居民赴港买保险保费将出现2009年以来的首次下降。

不管内地居民购买香港保险是否已降温,也不论亲戚朋友是否从香港买了保险,个人去香港买保险还是要充分考虑后再行动。考虑的内容,除了涉及保险的投保、续保、理赔,还有法律环境以及汇率风险、外汇政策风险。

内地人赴港买保险保费连降三季度

我国香港保险业监管局(香港保监局)11月29日公布了2017年前三季香港保险业临时统计数字报告。值得关注的是,在连续三个季度未披露内地人购买香港保险的数据后,本次香港保监局在报告中重新发布相关数据,且较之前更为详尽。

香港保监局称,内地访客新造保单保费持续下降,由2016年第四季度的237亿港元,下降至2017年前三季每季度的188亿港元、116亿港元、101亿港元。

保单件数方面,2016年全年为41.05万件,而2017年前三季度分别为12.08万件、9.49万件、9.71万件。

从保险产品类型上看,内地访客购买的,约95%是医疗或保障类型的保险产品。例如危疾(重疾)、医疗、终身人寿、定期人寿及年金等保险。

从支付方式上看,约99%保单为非整付保费保单,保费非一次性交清。

香港保监局发言人说,一般而言,购买医疗或保障型产品,以及采用定期付款模式支付保费,反映投保人是要求较长期的保障承诺,而非追求短期的投资回报。

关于向内地访客发放保单的情况,香港保监局称,此前要求保险公司提供自去年起更详尽的数据,以提高透明度,方便公众作全面及客观的分析。

2012年开始升温,去年内地人贡献四成

券商中国记者梳理香港保监局官网历史数据报告发现,2012年以后,内地人购买香港保险明显升温。2013年前后,内地人赴港买保险的行为开始受到关注。2016年达到高潮。

曾有香港立法会保险界议员曾对媒体表示,内地顾客是香港保险销售增长的主要推动力。内地人赴港购物的清单上,除了黄金、珠宝、包包、奶粉外,还增加了“保险”这个品种。

2011年以前,在香港保险业卖给个人新保单保费中,内地人只“贡献”了不足10%,事实上,内地客户保费的占比在2009年以前的很长一段时间,仅5%、6%上下。

2012年开始,内地客户占香港个人业务保费的比重逐步提升,当年逐步突破10%,2014年突破20%,2016年更达到40%。每年赴港购买保险所交的保费,也从2012年前的几十亿港元,增至2016年的400多亿港元,增长了数倍。

根据香港保监局最新发布的数据,2016年全年,内地人从香港购买保险保费为726亿港元,占其个人新业务的比例达到史上最高的四成。

涉及投资的产品,外汇政策不支持购买

内地人赴港买保险的热情爆棚,特别是屡见大单后,引起了相关部门的关注。自2016年开始,银联、外汇局、保监会等相继行动,对购买香港保险的刷卡限额、网上付费、使用银联渠道支付等作出一定限制,对赴港购买保险的相关风险作出提示,引导内地居民理性购买保险。

目前,政策允许购买的香港保险,仅限于意外、医疗等旅游类相关保险产品,涉及储蓄、投资的长期产品,则政策并不允许购买。

其中的原因,外汇局相关负责人2016年2月曾做过表述——境内居民个人到境外买保险,如果是旅行、商务活动、留学等,需要购买个人的人身意外险、疾病保险,是属于服务贸易类的交易,在外汇管理的政策框架下是允许和支持的。而人寿保险和投资返还分红类保险是不被允许的,这些产品可能有些居民是有跨净资产摆布的需要,但是这项交易,在外汇管理上是属于金融和资本项下,是尚未得到政策支持的。

赴港买保险总体上需要考虑的事项,在保监会2016年4月发布的《关于内地居民赴港购买保险的风险提示》已经有比较详尽的总结。比如:香港保单不受内地法律保护;存在汇率风险和外汇政策风险;保单收益存在不确定性;保单前期现金价值低,退保损失大;香港保险产品条款使用繁体字,表述方式与内地不尽相同,需认真阅读保险产品条款等。

对于这份“风险提示”,内地保险业内人士当时认为,有一定价值,比如香港保单不受内地法律保护,存在汇率风险和外汇政策风险等。但也有一些“风险”并不只存在于香港保单存在,内地同样存在,比如保单收益存在不确定性、前期退保损失等。总体上,这些提示内容,确实需要消费者考虑。

需要理性考虑产品、续保、理赔以及两地距离

实际上,目前赴港购买保障型产品的内地人,多是看中其价格低。内地险企人士称,国内保险初期由于定价保守、定价利率偏低等原因,保单费率确实高于香港。但随着国内诸多新的中小险企不断创新,内地保险产品的性价比已不输香港保险。

事实上,香港保监局也曾回复记者说,市场上的保险产品种类多,建议内地访客在投保前,先了解自身的保险需要,并仔细阅读保单条款。

而除了产品自身价格高低外,消费者还应充分考虑的是后续的保费交纳和理赔环节。

目前,国内对单一公民的换汇额度上限是每年5万美元,通常来讲,这对于购买保障型产品的消费者来说,足够支付保费。但如果保费超出这一额度,则可能支付保费就会在便利性上遇到问题。

在理赔上,特别要考虑的是距离的问题、理赔资料差异、理赔诉讼等因素。

国内重疾险的理赔,一些险企已经推出“前置”服务,一旦确诊重疾,保险代理人会辅导客户准备理赔资料、跑单据和申请理赔,理赔款在几天即可到账。如果是买的香港重疾险,可能没有这种近乎VIP的服务了,没有代理人陪同,只能电话或邮件咨询相关保险公司,要做好感受上有落差的心理准备。

同时,理赔资料需要哪些,特别是与内地的差异,需要特别注意。比如,香港保险的理赔材料,有些险企需要医师的证明和确认签字,而在内地和香港不同的医疗环境下,这种要求在香港或许合理正常,但是在内地或不易实现。

(香港某险企的理赔所需材料,需要由主治医生填写报告)

(香港某险企的理赔所需材料,需要由主治医生填写报告)

此外,香港保监局还提醒非香港人士,若考虑在香港购买保险时要注意,如果日后需办理理赔、或不满意保险公司的赔偿而要进行法律诉讼时,可能需亲临香港办理。一些申诉、聆讯、审理或裁决亦可能要求当事人亲临香港法院提出诉讼才能受理。

来源:和讯 2017-12-01